今日吉太股份股价上涨9.98%,至18.84元,振幅3.97%,成交6.29亿元,换手率9.40%,总市值70.23亿元。

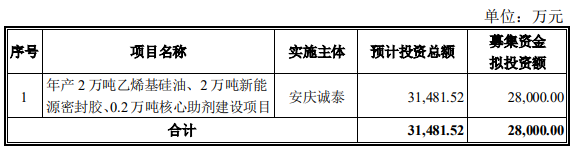

昨晚,吉太股份发布2022年非公开发行a股股票预案吉太股份有限公司本次非公开发行股票拟募集资金总额不超过28,000万元扣除发行费用后,募集资金拟用于年产2万吨乙烯基硅油,2万吨新能源密封胶,2万吨核心助剂建设项目

公司在安徽吉太设立了全资子公司,在安徽吉太设立了全资子公司安庆诚泰本次非公开发行募集资金项目主体为安庆诚泰,具体实施方式为公司以募集资金向安徽吉太增资,再由安徽吉太向安庆诚泰增资

本次非公开发行募集资金到位前,公司将根据项目需要以自筹资金进行先期投入,募集资金到位后,将根据相关法律法规的要求和程序置换先期投入。

本次非公开发行的股票数量以本次非公开发行募集资金总额除以发行价格最终确定同时,本次发行股票数量不超过本次发行前公司总股本的7%,即不超过26,092,671股,拟募集资金总额不超过2.8亿元在上述范围内,经股东大会授权,公司董事会将在本次发行获得中国证监会核准后,根据发行人的认购和报价情况,与保荐机构进行协商

本次非公开发行的定价基准日为发行期的第一天发行价格不低于定价基准日前20个交易日公司股票交易均价的80%如果公司股票有除权,除息,如派息,送股,资本公积转增股本等在本次发行定价基准日至发行日期间,发行底价将进行相应调整最终发行价格将在公司取得中国证监会对本次发行的核准文件后,由公司董事会根据股东大会依据法律法规的授权,根据投资者的认购和报价情况,与保荐机构协商确定

本次非公开发行股票的对象为不超过35名特定对象,包括法人,自然人或符合法律法规的其他合法投资组织证券基金管理公司,证券公司,合格境外机构投资者,人民币合格境外机构投资者认购其管理的两个以上产品的,视为一个发行对象,信托公司作为发行对象,只能以自有资金认购公司取得中国证监会核准后,最终发行对象将由公司董事会和保荐机构根据有关法律,行政法规,部门规章或规范性文件的规定,在股东大会授权范围内,根据发行对象的认购和报价情况,按照价格优先的原则确定

本次非公开发行股票的限售期为6个月,自本次发行结束之日起6个月内不得转让出售期结束后,按中国证监会和深圳证券交易所现行相关规定执行

本非公开发行股票议案有效期为公司股东大会审议通过本非公开发行股票议案之日起12个月。

截至预案公告日,本次发行的发行人尚未确定,因此无法确定发行人是否与公司存在关联关系发行人与公司的关系将在发行报告及发行后公告的其他文件中披露

截至预案公告日,安泰化工持有公司40.06%的股份,为公司控股股东邹甄宓直接持有公司2.24%的股份,通过邹甄宓控制的安泰化工和广泰激光分别持有公司40.06%和0.47%的股份,合计控制公司42.77%的股份邹是本公司的实际控制人

根据本次非公开发行的上限,本次非公开发行完成后,安泰化工持有的股份占公司总股本的比例不低于37.44%,仍为公司控股股东邹甄宓控制本公司,持股比例不低于39.97%,仍为本公司的实际控制人因此,本次非公开发行不会导致公司控制权发生变化

本次非公开发行不构成重大资产重组本次发行完成后,公司社会公众股比例将不低于25%,不存在股份分配不符合上市条件的情形

本发行方案已于2022年6月27日经公司第三届董事会第十二次会议审议通过本次发行方案尚需公司股东大会批准本次发行方案尚需获得中国证监会的核准

吉股份表示,本次发行募集资金到位后,公司总资产和净资产将相应增加,财务实力增强,公司资产负债率降低本次发行将有助于公司提高偿债能力,进一步改善财务结构本次发行募集资金到位后,公司总股本将增加由于募集资金投资项目的收益需要一段时间才能实现,短期内公司每股收益可能被摊薄,净资产收益率降低但伴随着募投项目的建成投产,公司业绩将逐步改善从中长期来看,本次发行将有助于公司增加产能,延伸产业链,改善公司经营业绩,公司盈利能力将进一步增强

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。