与2020年保险举牌的爆发相比,这两年保险举牌的热情似乎已经偃旗息鼓。

继2021年唯一一次举牌后,近期中国太保举牌天齐锂业h股,也成为2022年以来7个月来保险资金首次主动举牌。

业内人士分析,保险资金举牌热情降低的因素很多一方面,在近两年权益市场的震荡行情下,对于保险资金来说,想要集中持股的低估值高分红标的并不多,另一方面,偿二代二期下提高了长期股权投资的资本要求,导致保险公司举牌更加谨慎但举牌频率降低并不代表a股市场不乐观,股权投资仍被保险投资者认为具有战略配置价值

风险举牌热情降低。

公告显示,中国太保及控股子公司共计投资1244.54万股天齐锂业,涉及金额约10.21亿港元其中,中国太保认购95.74万股,涉及金额约7900万港元,CPIC认购919.04万股,涉及金额7.54亿港元,CPIC出资229.76万股,涉及金额1.88亿港元

举牌后,中国太保,关联方及一致行动人合计持有天齐锂业1244.54万股,占天齐锂业h股股本的7.58%。

中国太保表示,将密切关注企业经营状况和市场后续反应,不排除进一步投资的可能。

中国太保的举牌成为今年7个月来保险资金的首次主动举牌虽然泰康人寿和前海人寿今年以来都发布了举牌公告,但都是被动举牌由于前者被举牌方京新药业注销,泰康人寿及其一致行动人泰康资产合计持股比例由4.80%被动升至5.04%,触发举牌,由于后者直接持有宝信金融,以实物派发宝信置地股份的方式申报及派发中期股息,前海人寿被动持有宝信置地7.77%股份,达到举牌线

其实和今年差不多,去年11月份也只有一家保险举牌当时,中国人寿集团宣布将通过QDII账户参与中国华融非公开发行h股交易完成后,其持有的中国华融h股占其h股的7.2609%,引发举牌

相比2020年23家险资举牌,去年和今年险资举牌均有所退潮值得一提的是,近两年的两次举牌都发生在h股2020年多次h股上市的中国太保总裁傅帆这样解释由于两地市场的监管差异,达到h股发行在外的5%就需要申报港股市场权益事实上,在h股的持股比例仍然较低,这与a股市场有很大不同

以天齐锂业为例,CBN计算发现,虽然中国太保此次占天齐锂业h股股本的7.58%,但仅占天齐锂业A+H股上市总股本的0.76%。

这些A+H上市公司的h股流通规模远远赶不上总股本,大型保险公司资金量大,‘稍加努力’就会达到h股的信息披露线一位保险行业分析师告诉《第一财经日报》

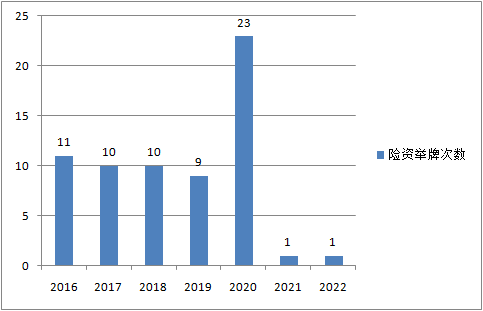

据媒体统计,2016年至2019年,险资举牌的上市公司分别举牌11次,10次,10次和9次,2020年更是达到23次,创下5年新高那为什么这两年保险资金的举牌潮退潮了呢

"主要原因是很难找到合适的目标."一位保险资产管理公司高管告诉第一财经。

上述分析师分析认为,保险资金的性质决定了其偏好以金融,地产为代表的股息率较高,估值较低的资产,或者偏好能够产生协同效应的上市公司。

从过去几年险资举牌高潮期的题材倾向可以明显看出上述偏好但房地产行业的风险明显增加,很多大型保险公司亏损很大但目前部分保险投资者青睐的新能源等行业估值普遍不低数据显示,自2021年初以来,新能源指数已上涨近60%所以经过前两年的一轮举牌,适合注重安全性和稳定性的举牌选择就少了

同时,在偿二代第二阶段下,对长期股权投资的资本要求进一步提高。

CICC表示,在今年年初实施的偿二代第二阶段中,一个重要的变化就是明确了长期股权投资的计量方法,强化了减值要求第一期偿二代不考虑合营企业和联营企业的减值,而在第二期偿二代中,市价长期或明显低于账面价值的长期股权投资将计提折旧,导致实际资本减少同时,第二期偿二代大幅提高了长期股权投资的资金成本,例如,对于拥有控制权的长期股权投资,将全额扣除100%资本上述分析师分析认为,这对于举牌后将相应投资余额计入长期股权投资的保险公司有一定影响,或使保险公司在举牌时更加谨慎

继2020年港股举牌潮之后,近两年的两次举牌都发生在h股上述分析人士表示,近两年险资的举牌集中在h股,因为其举牌的h股很多都是A+H上市,h股估值比a股便宜以此次CPIC上市的天齐锂业来看,尽管上周五收盘价仍破80港元/股,且CPIC处于微浮亏,但a股当日115.5元/股的收盘价仍折价40%左右

还是看好权益类资产。

虽然近两年保险举牌节奏明显放缓,但这并不意味着保险资金不看好a股。

银监会最新数据显示,在今年上半年末24.46万亿元的保险资金余额中,股票和证券投资基金投资余额首次突破3万亿元,占资产配置总额的13.02%,高于2021年末的12.7%。

"继续看好权益类资产的战略配置价值."中国保险资产管理协会会长,中国人寿集团首席投资官王俊辉在最近几天召开的2022年第二季度保险资金运用分析会上表示。

事实上,在保险资产管理协会近期发布的100位资产管理人问卷调查中,a股和港股分别是境内外资产中最有潜力的资产对于下半年投资回报率最好的国内资产的判断,近八成资产管理专业人士选择了a股,海外资产方面,港股占55%

王俊辉表示,中国更高质量的经济发展,经济结构调整和长期增长动力的构建,为股市的长期健康稳定奠定了基础a股上市公司结构优化,竞争力增强,利润持续增长,估值中枢逐步上移,与海外成熟资本市场接轨伴随着经济结构的转型,传统部门的边际贡献降低,而代表更高质量发展的消费和包括科技在内的新经济增加,有效促进了a股上市公司的结构优化,增强了企业利润的可持续增长能力,这将使估值中枢逐步上移短期来看,影响国内权益市场的内外部因素较多,但盈利周期的中期复苏将成为下半年的重要支撑从中长期来看,在低利率和经济转型的背景下,权益市场对保险资金具有较高的配置价值

股权投资很活跃,很有前景要做好长期战略配置,捕捉短期结构性机会,尤其是绿色投资,战略性新兴产业,高科技领域等中长期确定性机会王俊辉说

华泰资产副总经理蒋光明表示,预计后市a股指数将宽幅震荡,关注内外预期下行的风险以及政策超预期带来的投资机会,长期来看,中国走向全球科技和消费的主舞台,将带来巨大的长期增长空间建议下一阶段以中性立场为主,保持适度弹性同时在大盘震荡过程中做好获利回吐和低吸行业层面,重点是成长和消费轨道,在上涨中逐步实现新能源等高估值品种,在下跌过程中逐步增加消费和成长品种

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。