最近几天,盛时钟表集团股份有限公司更新了招股说明书,公司拟在上交所上市。

此次IPO,盛时股份计划募集资金25.07亿元,募集资金将用于终端零售网络建设及升级项目,维修业务体系升级项目和补充流动资金项目。

中国网财经记者注意到,IPO前三年盛时股份累计分红10.46亿元,上述分红金额与募集资金中用于补充流动资金项目的金额相近此外,盛时股份关联交易缠身,公司向实控人张瑜平控制的亨得利控股及子公司采购装修及广告服务,同时盛时股份向公司关联方斯沃琪集团下属的瑞表上海和瑞韵达采购品牌腕表的金额较大

IPO前三年累计分红10.46亿元

盛时股份成立于2008年,公司是腕表全渠道流通服务商,盛时股份的主营业务为中高端腕表零售,批发业务,提供腕表售后服务及周边产品。同时,盛时股份报告期内存货高企,占总资产的比例在五成以上,而存货逐年递增且周转率走低,也让盛时股份的IPO之路存在诸多不确定性。

从公司业绩情况来看,2018—2020年及2021年上半年,盛时股份营业收入分别为91.10亿元,95.21亿元,103.79亿元和63.13亿元,净利润分别为5.71亿元,6.63亿元,5.78亿元和4.94亿元。

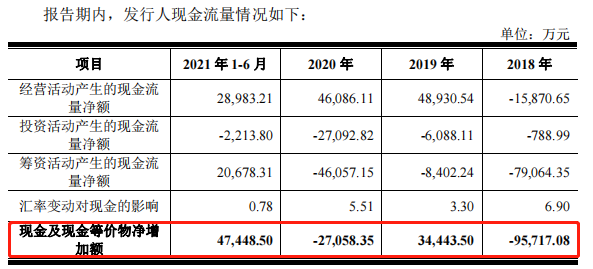

根据招股书披露的盛时股份现金流量情况来看,2018—2020年及2021年上半年,公司现金及现金等价物净增加额分别为—9.57亿元,3.44亿元,—2.71亿元和4.74亿元可以看到,2018年及2020年盛时股份现金及现金等价物净增加额为负

对此,盛时股份在招股书中解释,公司在2018,2020年现金分红的金额较大,分别为3.68亿元和5.50亿元,而2019年公司现金分红金额仅为1.28亿元据中国网财经记者计算,2018—2020年,盛时股份分红金额分别占同期净利润的64.45%,19.31%,95.16%

值得注意的是,IPO前夕盛时股份进行多次分红,2018—2020年公司累计分红金额为10.46亿元同时,此次IPO,盛时股份计划募集10亿元用于补充流动资金项目,募集资金金额与三年来公司累计分红金额相近,用于补充流动资金的金额占募资总额的比例为39.89%

此外,盛时股份还享受相关政府补助2018—2020年及2021年上半年,盛时股份政府补助金额分别为7113.17万元,1.05亿元,2631.28万元和5926.23万元,上述政府补助金额分别占同期净利润的9.14%,11.74%,3.40%和9.02%

盛时股份在招股书中表示,如果相关政策发生变化,公司及子公司不能继续享受相关政府补助,将对公司经营业绩构成一定影响。

关联交易缠身

除了IPO前三年的大额分红,盛时股份关联交易缠身也引起关注。

中国网财经记者注意到,盛时股份向公司实控人张瑜平控制的亨得利控股及其子公司采购装修及广告服务2018—2020年及2021年上半年,公司采购的装修及广告服务金额分别为1696.24万元,2222.98万元,2611.77万元和984.18万元,占同期装修及广告相关支出的比例分别为13.25%,19.07%,15.53%和11.10%

对此,盛时股份在招股书中表示,公司报告期内向亨冠装饰支付的门店装修费用分为两类,由品牌方指定的装修服务和由公司自主选择的装修服务公司作为天梭,美度,CK等品牌的独家授权经销商,需要承担一定比例相关品牌门店装修支出,同时品牌方会指定装修服务供应商,装修价格亦由品牌方确定

与此同时,斯沃琪集团也是盛时股份关联交易的大户2018年,盛时股份向斯沃琪集团采购金额共计61.44亿元,占当期采购总额的比例为83.93%

招股书显示,斯沃琪集团下属的瑞表上海和瑞韵达均为盛时股份主要供应商,其中瑞表上海在2018年度为盛时股份关联方,瑞韵达在报告期内为盛时股份关联方2019年,由于斯沃琪集团的子公司瑞表上海的董事或高级管理人员之一不再担任亨得利控股的董事,因此双方不再是关联方

2018年,盛时股份向瑞表上海采购除欧米茄,浪琴和雷达以外的斯沃琪集团旗下腕表品牌,采购金额为35.26亿元,占2018年采购总额的比例为48.17%。作为腕表全渠道流通服务商——盛时钟表集团股份有限公司的IPO进程备受关注,近日盛时股份IPO进入预更新披露阶段。不过,账上横躺逾10亿元的盛时股份,仍将募资近四成即10亿元用来补流,是否存在圈钱嫌疑需要盛时股份给出一个交代。。

此外,2018—2020年及2021年上半年,盛时股份向瑞韵达采购欧米茄,浪琴,雷达品牌腕表,采购金额分别为26.18亿元,27.23亿元,29.79亿元和16.91亿元,采购金额占同期采购总额的比例分别为35.76%,36.02%,35.97%和35.81%。

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。